Підстав для визнання боргів безнадійними стало більше - Audit-it.ru

- Схема. Умови визнання боргів безнадійними.

- Відносно заборгованості минув встановлений термін позовної давності.

- Неможливість стягнення боргу підтверджена судовим приставом.

- Якщо відповідно до цивільного законодавства зобов'язання припинене ...

- ... на підставі акту державного органу

- ... в зв'язку з ліквідацією організації-боржника.

- Визнання судом боржника банкрутом тягне його ліквідацію (п. 1 ст. 65 ГК РФ).

- Боржник-громадянин визнаний банкрутом.

- вместо Висновки

Автор: Єрмошина Е. Л., редактор журналу

Журнал " Податок на прибуток "№ 1/2018 рік

Проводячи періодично інвентаризацію «дебіторки», бухгалтери нерідко виявляють суми, які «висять» досить тривалий час, і стягнути їх з боржника не представляється ніякої можливості. Податковий кодекс дозволяє врахувати збитки від списання безнадійних боргів згідно з пп. 2 п. 2 ст. 265 НК РФ.

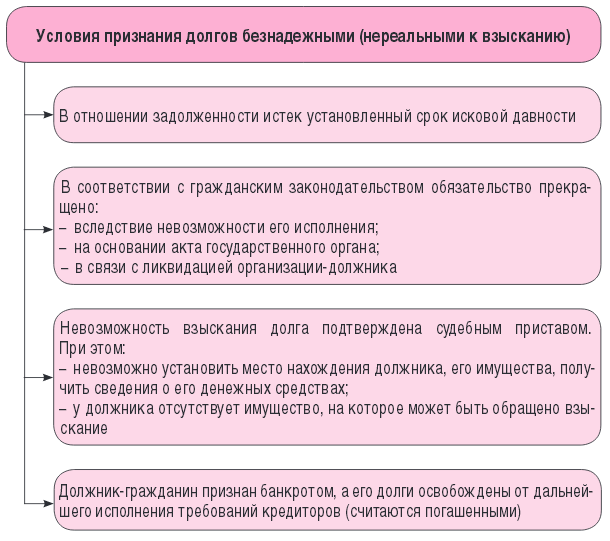

Щоб на суму «дебіторки» платник податків міг зменшити оподатковуваний базу з податку на прибуток, необхідні підстави, перераховані в п. 2 ст. 266 НК РФ (див. Схему нижче).

Згідно з цією нормою до безнадійних (нереальним до стягнення) відносяться борги перед платником податків, за якими минув встановлений термін позовної давності, а також за якими відповідно до цивільного законодавства зобов'язання припинене внаслідок неможливості його виконання, на підставі акту державного органу або в результаті ліквідації організації.

Тут же закріплені дві підстави для визнання боргу безнадійним в разі, якщо неможливість стягнення підтверджена постановою судового пристава-виконавця про закінчення виконавчого провадження.

З 01.01.2018 в п. 2 ст. 266 НК РФ з'явився новий абзац [1] , Згідно з яким безнадійними також визнаються борги громадянина, визнаного банкрутом, за якими він звільняється від подальшого виконання вимог кредиторів (вважаються погашеними) відповідно до Закону про банкрутство [2] .

Зупинимося докладніше на кожному з умов, виконання яких дозволить визнати борги безнадійними і врахувати їх у складі позареалізаційних витрат.

Схема. Умови визнання боргів безнадійними.

Відносно заборгованості минув встановлений термін позовної давності.

Як випливає з Листа Мінфіну Росії від 16.11.2010 № 03-03-06 / 1/725, для цілей застосування норми про списання безнадійних боргів поняття терміну позовної давності, а також причини переривання перебігу цього терміну регулюються цивільним законодавством РФ.

Нагадаємо окремі норми ЦК РФ, присвячені цього терміну:

позовною давністю визнається строк для захисту права за позовом особи, право якої порушено (ст. 195 ЦК України);

загальний строк позовної давності встановлено в три роки (ст. 196 ЦК України);

його протягом починається з дня, коли особа дізналася або повинна була дізнатися про порушення свого права (п. 1 ст. 200 ЦК України), і закінчується у відповідні місяць і число останнього року строку (п. 1 ст.192 ГК РФ);

Протягом строку позовної давності може перериватися вчиненням зобов'язаною особою дій, що свідчать про визнання боргу. Після перерви протягом терміну позовної давності починається заново; час, що минув до перерви, не зараховується у новий термін (ст. 203 ЦК України).

При цьому ЦК РФ не уточнює, які саме дії зобов'язаної особи переривають протягом терміну. Їх приблизний перелік наведено в п. 20 Постанови Пленуму ЗС РФ від 29.09.2015 № 43. До таких дій можуть ставитися, зокрема:

визнання претензії;

зміна договору уповноваженою особою, з якого випливає, що боржник визнає наявність боргу, так само як і прохання боржника про таку зміну договору (наприклад, про відстрочку або про розстрочку платежу);

акт звірки взаємних розрахунків, підписаний уповноваженою особою.

Наприклад, як зазначено в Постанові ФАС УО від 01.02.2013 № Ф09-150 / 13 у справі № А71-4334 / 2012 підписання акту звірки взаємних розрахунків боржником вказує на визнання останнім суми заборгованості, відображеної в акті звірки, отже, обчислення строку позовної давності повинно здійснюватися від дати підписання останнього з актів звірки.

Як випливає з Листа Мінфіну Росії від 25.11.2008 № 03-03-06 / 2/158, закінчення строку позовної давності в порядку, встановленому ГК РФ, є достатньою підставою для визнання заборгованості безнадійною (нереальною до стягнення) незалежно від факту звернення кредитора в суд. Таким чином, організація має право списати заборгованість по зазначених підставах, навіть якщо вона не приймала заходів до витребування боргу.

На практиці можливі ситуації, коли організація звернулася до суду, який визнав наявність заборгованості контрагента, проте останній так і не погасив цю заборгованість. В цьому випадку кваліфікувати «дебіторку» як безнадійна після закінчення терміну позовної давності організація не має права. Такі роз'яснення неодноразово давав Мінфін у своєму листі.

Пунктом 2 ст. 266 НК РФ не передбачено особливого порядку визнання безнадійними боргів перед платником податків, що підлягають сплаті боржником на підставі рішення суду, яке набрало законної сили. У зв'язку з тим, що кредитором реалізовано право на судовий захист за позовом, визнання даної заборгованості безнадійною на підставі закінчення строку позовної давності неможливо (Лист Мінфіну Росії від 13.08.2012 № 03-03-06 / 1/408).

У Листі від 29.05.2013 № 03-03-06 / 1/19566 фінансисти вказали: заборгованість, яка підлягає стягненню в порядку виконавчого провадження, може бути визнана безнадійною для цілей оподаткування прибутку організацій в разі, якщо неможливість її стягнення підтверджена постановою судового пристава-виконавця про закінчення виконавчого провадження за вказаними в абз. 2 п. 2 ст. 266 НК РФ підстав, або в разі ліквідації організації в установленому порядку.

Про ці підставах мова піде далі.

Неможливість стягнення боргу підтверджена судовим приставом.

Згідно абз. 2 - 4 п. 2 ст. 266 НК РФ безнадійними (нереальними до стягнення) боргами також визнаються борги, неможливість стягнення яких підтверджена постановою судового пристава-виконавця про закінчення виконавчого провадження, винесеним у порядку, встановленому Федеральним законом № 229 ФЗ [3] , В разі повернення стягувачу виконавчого документа з таких підстав:

неможливо встановити місце знаходження боржника, його майна або отримати відомості про наявність належних йому коштів та інших цінностей, що знаходяться на рахунках, у внесках або на зберіганні в банках чи інших кредитних організаціях;

у боржника відсутнє майно, на яке може бути звернено стягнення, і все прийняті судовим приставом-виконавцем допустимі законом заходи з відшукання його майна виявилися безрезультатними.

Таким чином, платник податків, який має дебіторську заборгованість, може віднести її до безнадійної при настанні одного з перерахованих вище обставин (листа Мінфіну Росії від 09.02.2017 № 03-03-06 / 1/7131, від 14.11.2016 № 03-03-06 / 1/66459).

Читайте також

Якщо боржник має перед організацією дві заборгованості або більш за різними договорами, при цьому по одній з них є судове рішення про її стягнення і приставом-виконавцем підтверджено неможливість установлення місцезнаходження боржника та відсутнє майно, на яке може бути накладено стягнення, то виникає питання: чи можна чи на дату постанови включити у позареалізаційні витрати суми всіх наявних заборгованостей цього боржника, в тому числі тих, на яких немає судового рішення? Мінфін вважає, що врахувати у витратах для цілей оподаткування можна тільки ту конкретну заборгованість, щодо якої є постанова судового пристава-виконавця про закінчення виконавчого провадження (див. Листи від 21.07.2015 № 03-03-06 / 2/41683, від 12.08 .2013 № 03-03-06 / 1/32519).

Якщо відповідно до цивільного законодавства зобов'язання припинене ...

... внаслідок неможливості його виконання.

Згідно п. 1 ст. 416 ГК РФ зобов'язання припиняється неможливістю виконання, якщо вона викликана обставиною, за яку жодна із сторін не відповідає.

Неможливість виконання як підстава припинення зобов'язання має настати в силу об'єктивних обставин, наприклад, пожежі, що знищила все майно боржника і призвів до неможливості виконання ним своїх зобов'язань.

Заборгованість перед організацією може значитися і за громадянином, і неможливість виконання зобов'язання останнім може бути обумовлена його смертю. Відповідно до ст. 418 ГК РФ зобов'язання припиняється смертю боржника, якщо виконання не може бути проведено без особистої участі боржника або зобов'язання іншим чином нерозривно пов'язано з особистістю боржника. Таким чином, для цілей оподаткування прибутку заборгованість громадянина може бути визнана нереальною до стягнення через смерть боржника, за винятком випадків, коли зобов'язання передається спадкоємцям в порядку правонаступництва (Лист Мінфіну Росії від 28.09.2009 № 03-03-06 / 1/622) .

... на підставі акту державного органу

Пунктом 1 ст. 417 ЦК України встановлено: якщо в результаті видання акта державного органу виконання зобов'язання стає неможливим повністю або частково, зобов'язання припиняється повністю або у відповідній частині. Сторони, які зазнали в результаті цього збитки, має право вимагати їх відшкодування відповідно до ст. 13 і 16 ГК РФ.

Такими законодавчими та нормативно-правовими актами органів державної влади та органів місцевого самоврядування є закони, укази, постанови, розпорядження, положення.

... в зв'язку з ліквідацією організації-боржника.

Загальні положення про ліквідацію. Ліквідація юридичної особи тягне його припинення без переходу в порядку спадкування його прав і обов'язків до інших осіб (п. 1 ст. 61 ГК РФ).

Відповідно до зазначеної статті юридична особа може бути ліквідовано:

за рішенням його засновників (учасників), в тому числі у зв'язку із закінченням терміну, на який створено юридичну особу, з досягненням мети, заради якої вона створена (п. 2);

за рішенням суду у випадках, передбачених п. 3;

в результаті визнання юридичної особи банкрутом (п. 6).

Згідно п. 9 ст. 63 ГК РФ ліквідація юридичної особи вважається завершеною, а юридична особа - припинив існування після внесення відомостей про його припинення в ЕГРЮЛ в порядку, встановленому Федеральним законом № 129 ФЗ [4] .

Організація має право визнати заборгованість безнадійною і включити її суму до складу витрат при розрахунку бази оподаткування з податку на прибуток після внесення в ЕГРЮЛ запису про виключення юридичної особи - боржника з реєстру (Лист Мінфіну Росії від 25.03.2016 № 03-03-06 / 1/16721 ).

Документальним підтвердженням ліквідації організації-боржника може бути виписка з ЕГРЮЛ, порядок отримання якої встановлено ст. 6 Федерального закону № 129 ФЗ (Лист Мінфіну Росії від 25.03.2016 № 03-03-06 / 1/16721).

При цьому інформація про ліквідацію контрагента, розміщена на офіційному сайті ФНС, не може використовуватися в якості єдиного документального підтвердження витрат у вигляді суми списаного безнадійного боргу (Лист Мінфіну Росії від 15.02.2007 № 03-03-06 / 1/98).

Ліквідація за рішенням податкового органу. Податкові органи мають право виключити недіюче юридична особа з ЕГРЮЛ в так званому спрощеному порядку.

Так, відповідно до ст. 64.2 ГК РФ вважається фактично припинив свою діяльність і підлягає виключенню з ЕГРЮЛ юридична особа, яка протягом 12 місяців, що передують його виключення із зазначеного реєстру, не представляло документи звітності, передбачені законодавством РФ про податки і збори, і не здійснювало операцій хоча б по одному банківського рахунку. Така юридична особа іменується нечинним. Виняток недіючої юридичної особи з ЕГРЮЛ тягне правові наслідки, передбачені ГК РФ і іншими законами стосовно ліквідованим юрособам.

Таким чином, організація може списати в податкові витрати борги юридичної особи, фактично припинив свою діяльність, в порядку, встановленому ст. 266 НК РФ, з дати виключення цієї особи з ЕГРЮЛ (листа Мінфіну Росії від 25.03.2016 № 03-03-06 / 1/16721, від 23.01.2015 № 03 01 10/1982).

Припинення діяльності ВП. Виписка з ЕГРІП про припинення діяльності ІП не є достатньою підставою для визнання заборгованості безнадійною для цілей обчислення податку на прибуток (Лист Мінфіну Росії від 16.09.2015 № 03-03-06 / 53157).

Тобто, якщо боржником організації є індивідуальний підприємець, їй слід пам'ятати, що з метою застосування положень п. 2 ст. 266 НК РФ поняття «ліквідація ІП» не тотожне поняттю «ліквідація організації». Іншими словами, після внесення запису до ЕГРІП про припинення діяльності громадянина як ІП він втрачає право займатися підприємницькою діяльністю. Однак при цьому він продовжує нести перед кредиторами майнову відповідальність як простий громадянин. Незважаючи на те, що фізична особа втратило статус ІП, його заборгованість нікуди не поділася і оранізація-кредитор при розрахунку бази оподаткування з податку на прибуток не зможе врахувати його заборгованість у витратах за таким основи, як ліквідація ВП.

Для цілей оподаткування організації безпечніше враховувати дебіторську заборгованість ВП у складі безнадійних боргів з інших підстав, наприклад, після закінчення строку позовної давності.

Списання «дебіторки» по контрагентам, оголошеним банкрутами. Відповідно до ст. 2 Закону про банкрутство [5] під конкурсним виробництвом розуміється процедура, застосовувана в справі про банкрутство до боржника, визнаному банкрутом, з метою пропорційного задоволення вимог кредиторів.

Визнання судом боржника банкрутом тягне його ліквідацію (п. 1 ст. 65 ГК РФ).

Підставою для внесення до ЕГРЮЛ запису про ліквідацію боржника є визначення арбітражного суду про завершення конкурсного виробництва. З дати внесення запису про ліквідацію боржника в ЕГРЮЛ конкурсне виробництво вважається завершеним (п. 3, 4 ст. 149 Закону про банкрутство).

Дебіторська заборгованість організації, визнаної банкрутом, щодо якої введено процедуру конкурсного управління, не може бути кваліфікована як безнадійна до завершення конкурсного виробництва за умови, що кредитор заявив свої вимоги в установленому порядку і включений до реєстру кредиторів.

Таким чином, заборгованість організації, щодо якої здійснюється процедура банкрутства, включена до реєстру вимог кредиторів, не може бути визнана для цілей оподаткування прибутку безнадійної і не враховується у витратах при формуванні податкової бази до завершення конкурсного виробництва (листа Мінфіну Росії від 11.12.2015 № 03-03-06 / 1/72494, від 04.03.2013 № 03-03-06 / 1/6313).

Можливі ситуації, коли з того чи іншого контрагента до реєстру вимог кредиторів включено лише частину дебіторської заборгованості. При цьому щодо цього контрагента проведена процедура банкрутства і він виключений з ЕГРЮЛ. У цьому випадку організація має право списати всю суму заборгованості. Такий висновок випливає із ситуації, арбітражної практики.

Так, в Постанові ФАС ВСО від 24.09.2008 у справі № А33-16514 / 07-Ф02-4677 / 08 зазначено: той факт, що заборгованість була включена до реєстру вимог кредиторів не в повному обсязі, не впливає на можливість віднесення безнадійного боргу до позареалізаційних витрат [6] .

Якщо у боржників-банкрутів були солідарні боржники. Згідно п. 1 ст. 322 ГК РФ солідарна обов'язок (відповідальність) або солідарна вимога виникає, якщо солідарність обов'язки або вимоги передбачена договором або встановлена законом, зокрема, при неподільності предмета зобов'язання.

Пунктом 2 ст. 323 ЦК України встановлено, що кредитор, який не одержав повного задоволення від одного з солідарних боржників, має право вимагати недоодержане від решти солідарних боржників. Солідарні боржники залишаються зобов'язаними доти, поки зобов'язання не виконано повністю.

Якщо організація уклала з контрагентом договір, який передбачає солідарні обов'язки і солідарних боржників, то в разі визнання основного боржника банкрутом (винесено ухвалу арбітражного суду про завершення конкурсного виробництва, організація-боржник виключена з ЕГРЮЛ) вона не може визнати заборгованість по зобов'язанням безнадійної і, отже, врахувати її у витратах для цілей оподаткування (Лист Мінфіну Росії від 12.04.2012 № 03-03-06 / 1/194).

Боржник-громадянин визнаний банкрутом.

З 01.01.2018 в п. 2 ст. 266 НК РФ з'явився новий абзац [7] , Згідно з яким безнадійними боргами (боргами, нереальними до стягнення) також є борги громадянина, визнаного банкрутом, за якими він звільняється від подальшого виконання вимог кредиторів (вважаються погашеними) відповідно до Закону про банкрутство.

Згідно п. 6 ст. 213.27 цього закону вимоги кредиторів, не задоволені через недостатність майна громадянина, вважаються погашеними, за винятком випадків, передбачених зазначеним законом.

После Завершення розрахунків з кредиторами громадянин, Визнання банкрутом, звільняється від Подальшого Виконання вимог кредіторів, в тому чіслі вимог кредіторів, що не заявлені при введенні реструктуризації боргів громадянина або реализации майна громадянина (звільнення громадянина від зобов'язань) (ст. 213.28 Закону про банкрутство) . За підсумками розгляду звіту про результати реалізації майна громадянина арбітражний суд виносить ухвалу про завершення реалізації його майна.

Тобто, якщо є заборгованість перед організацією фізичної особи і це особа визнана банкрутом і звільнена від зобов'язань (в тому числі від зобов'язань перед нею), організація має право врахувати цю заборгованість при розрахунку оподатковуваної бази.

до відома

Відзначимо, що до внесення зазначеної поправки Мінфін наполягав на тому, що відсутні підстави для визнання заборгованості безнадійною (нереальною до стягнення) з метою оподаткування прибутку на підставі судового рішення арбітражного суду про завершення реалізації майна громадянина, визнаного банкрутом. На його думку, акти судів не розглядаються в якості актів державних органів для цілей застосування ГК РФ (листи від 13.07.2017 № 03-03-06 / 2/44740, від 23.05.2017 № 03-03-06 / 2/31460) .

вместо Висновки

Маючи намір врахувати дебіторську заборгованість в складі позареалізаційних витрат з підстав, перелічених у п. 2 ст. 266 НК РФ, організація повинна врахувати наступне.

Для визнання заборгованості безнадійною достатньо наявності одного з перерахованих підстав (Лист Мінфіну Росії від 16.11.2010 № 03-03-06 / 1/725). Інших підстав для визнання боргу безнадійним ст. 266 НК РФ не передбачає.

Наведемо приклади, коли борг перед організацією не є безнадійним відповідно до п. 2 ст. 266 НК РФ і не може бути врахований у зменшення бази по податку на прибуток:

країна іноземного контрагента - боржника ввела обмеження щодо виконання зобов'язань щодо російських організацій (Лист Мінфіну Росії від 07.06.2017 № 03-03-06 / 1/35488);

судом винесено рішення про відмову у стягненні заборгованості (листа Мінфіну Росії від 22.07.2016 № 03-03-06 / 1/42962, від 18.09.2009 № 03-03-06 / 1/591 і від 02.02.2006 № 03-03 -04/1/72);

боржник припинив діяльність через злиття з іншою юридичною особою. Як роз'яснив Мінфін у Листі від 06.09.2016 № 03-03-06 / 1/52041, у разі злиття організації-боржника з іншою юридичною особою на підставі ст. 58 ГК РФ права і обов'язки кожного з них переходять до знову виник юридичній особі. Отже, при злитті організації-боржника з іншою юридичною особою право вимоги погашення дебіторської заборгованості у організації-кредитора переходить до знову виник юридичній особі - правонаступнику.

* * *

Платник податку за підсумками інвентаризації повинен визначити суми дебіторської заборгованості, нереальною до стягнення, і зробити їх списання, видавши відповідний наказ.

Момент списання у позареалізаційні витрати безнадійних боргів виникає в тому податковому періоді, коли настали обставини, з якими податкове законодавство пов'язує право на зменшення оподатковуваного прибутку на суму цих боргів.

[1] Введено Федеральним законом від 27.11.2017 № 335 ФЗ.

[2] Федеральний закон від 26.10.2002 № 127 ФЗ «Про неспроможність (банкрутство)».

[3] Федеральний закон від 02.10.2007 № 229 ФЗ «Про виконавче провадження».

[4] Федеральний закон від 08.08.2001 № 129 ФЗ «Про державну реєстрацію юридичних осіб та індивідуальних підприємцями-мателей».

[5] Федеральний закон від 26.10.2002 № 127 ФЗ «Про неспроможність (банкрутство)».

[6] Аналогічний висновок зроблений в постановах ФАС ВСО від 24.09.2008 у справі № А33-16515 / 07-Ф02-4678 / 08, ФАС СЗО від 11.01.2010 у справі № А05-7454 / 2009.

[7] Абзац введений Федеральним законом від 27.11.2017 № 335 ФЗ.