Фінаналізу для бухгалтерів: як по звітності зрозуміти стан компанії

- Причини зміни чистого оборотного капіталу і коефіцієнта загальної ліквідності

- Причини зміни коефіцієнтів рентабельності

- ЗАГАЛЬНІ Висновки

Фінансовий стан організації залежить від ефективності трьох напрямків діяльності:

1. Основний (виробництво і реалізація товарів, робіт, послуг);

2. Інвестиційної (придбання та продаж необоротних активів);

3. Фінансової (залучення фінансування, робота з фінансовими інструментами, розподіл прибутку).

Результати номенклатурної і збутової політики, підсумки роботи за вибором постачальників визначають розмір прибутку від продажів, підходи до формування запасів і ведення взаєморозрахунків з покупцями і постачальниками - розмір оборотних активів і короткострокових зобов'язань.

Капітальні вкладення змінюють величину необоротних активів і (нерідко) позикових коштів і впливають на фінансовий результат через розмір амортизаційних відрахувань, майнового податку, доходів від фінансових вкладень, прибутку чи збитку від продажу фондів.

Робота з позиковим капіталом відбивається в пасиві балансу і процентних витратах звіту про прибутки. Дії, що впливають на розмір прибутку, в поєднанні з дивідендною політикою організації визначають величину її власного капіталу.

Як бачимо, все що відбуваються в компанії події так чи інакше впливають на розміри її прибутку, активів і пасивів, на підставі яких розраховуються ключові фінансові показники (ліквідності, фінансової стійкості та рентабельності).

Вивчивши рядки звітності, які фіксують наслідки тих чи інших управлінських рішень, можна судити про вплив цих рішень на фінансовий стан компанії.

Причини зміни чистого оборотного капіталу і коефіцієнта загальної ліквідності

Аналіз фінансового становища компанії логічно починати з оцінки короткострокової перспективи - розрахунку та інтерпретації показників ліквідності та чистого оборотного капіталу (ЧОК).

З математичної точки зору чистий оборотний капітал (Оборотні активи - Короткострокові зобов'язання) і коефіцієнт загальної ліквідності (Оборотні активи / Короткострокові зобов'язання) знижуються, якщо короткострокові зобов'язання збільшуються швидше, ніж оборотні активи.

Для управлінського аналізу таке пояснення не актуально, так як зростання короткострокового позикового капіталу є лише наслідком змін в розмірах майна, власних коштів і довгострокових позик організації. Цю закономірність можна встановити не тільки на рівні логіки, а й через трансформацію формули розрахунку ЧОК:

ЧОК = Власний капітал + Довгострокові зобов'язання - Необоротні активи.

В рівній мірі неактуально було б рекомендувати оптимізувати показники за рахунок нарощування оборотних активів (що, по суті, означає створення максимальних запасів, надання необмежених відстрочок покупцям) і скорочення короткострокових зобов'язань (відмова від відстрочок платежів, що надаються постачальниками, і авансів з боку покупців).

Причини зниження чистого оборотного капіталу і коефіцієнта загальної ліквідності, які можна виявити за даними фінансової звітності, перераховані в табл. 1. Приклади, що ілюструють методику в дії, запропоновані далі.

Таблиця 1. Причини зниження чистого оборотного капіталу і коефіцієнта загальної ліквідності

№ примітки

Причина зниження коефіцієнта загальної ліквідності

Виявлення причини за даними звітності

1

Скорочення власного капіталу (перш за все - збитки) Зменшуються значення по стр. 1300 балансу «Разом у розділі III Капітал і резерви».

Причину скорочення власного капіталу можна визначити за даними окремих рядків балансу в розділі III «Капітал і резерви», звіту про зміни капіталу та звіту про фінансові результати.

Основні причини:

· Збитки;

· Нараховані дивіденди

2

Фінансування капітальних вкладень за рахунок короткострокових зобов'язань Зростання необоротних активів в балансі (стор. 1100 «Разом у розділі I") перевищує сукупне зростання власного капіталу і довгострокових зобов'язань (стор. 1300 «Разом у розділі III» і 1400 «Разом у розділі V»)

3

Погашення довгострокових позик за рахунок зростання короткострокових зобов'язань Скорочення суми довгострокових позикових коштів (стор. 1410 балансу) та інших довгострокових зобов'язань (стор. 1450) перевищує зростання власного капіталу (стор. 1300 «Разом у розділі III Капітал і резерви») Починати аналіз варто з вивчення капіталу і резервів в пасиві балансу. При незмінній або зростаючої сумі активів зниження величини власних коштів неминуче вимагає залучення додаткових позик.

Якщо скорочення власного капіталу було заміщено довгостроковими зобов'язаннями, ЧОК і коефіцієнт загальної ліквідності уникають падіння; заміщення короткостроковими зобов'язаннями незмінно «тягне» показники вниз.

З управлінської точки зору важливо встановити, які дії привели до скорочення капіталу і резервів - результати діяльності (збитки), рішення в області розподілу прибутку на користь власників (нарахування дивідендів) або інші операції, які перераховані в звіті про рух капіталу.

Переоцінка необоротних активів - як в сторону зменшення вартості (уцінки), так і в бік збільшення вартості (дооцінка) - не призводить до зміни показників ліквідності, так як в цьому випадку власний капітал і необоротні активи змінюються на одну і ту ж величину.

Результат капітальних вкладень - додатковий прибуток - нерідко виникає в довгостроковій перспективі по відношенню до моменту здійснення інвестицій.

Якщо в короткостроковому майбутньому належить виконати зобов'язання за операціями, результат яких (прибуток як джерело погашення зобов'язань) буде отримано в більш віддаленому часу, ситуація з поточною платоспроможністю компанії стає більш напруженою. Про це повідомить зниження коефіцієнта загальної ліквідності та чистого оборотного капіталу.

Про направлення інвестування коштів - в нематеріальні активи, основні засоби, фінансові вкладення або активи, передані в оренду (дохідні вкладення в матеріальні цінності) - дозволять судити зростаючі значення у відповідних рядках балансу (розділ «Необоротні активи»), а також пояснення до звітності № 1 «Нематеріальні активи», № 2 «Основні засоби», № 3 «Фінансові вкладення».

Якщо для погашення довгострокових позик недостатньо власних коштів, залучення короткострокових джерел неминуче. Вид короткострокових зобов'язань - позики або кредиторська заборгованість - з точки зору аналізу не є принциповим.

Спираючись на економічні закономірності і формулу (1), можна стверджувати, що зростання коефіцієнта загальної ліквідності та чистого оборотного капіталу сприяють:

1. Зростання власного капіталу. Може бути досягнутий за рахунок:

- отримання прибутку (підсумковий рядок 2400 звіту про фінансові результати);

- вкладень власників (зростання значень по рядках балансу 1310 «Статутний капітал» і 1350 «Додатковий капітал без переоцінки»);

- зростання частки чистого прибутку, що залишається в розпорядженні організації (зростання самофінансування в результаті скорочення частки чистого прибутку, що розподіляється між власниками).

Щоб оцінити частку чистого прибутку, що залишається в розпорядженні організації, необхідно зіставити сукупне зростання значень за рядками 1370 «Нерозподілений прибуток» і 1360 «Резервний капітал» пасиву балансу з величиною чистого прибутку (стор. 2400 звіту про фінансові результати) за період. Чим ближче розраховане значення до 100%, тим більш сприятливою вважається ситуація з точки зору зміцнення фінансового становища компанії.

2. Дотримання правила: якщо для покупки або будівництва необоротних активів потрібні позикові кошти, залучати довгострокове, а не короткострокове фінансування.

3. Реалізація (скорочення) необоротних активів, результат якої спрямовується на погашення короткострокових зобов'язань.

До відома

Рішення, вказане в п. 2, неоднозначно: довгострокові позики - це, як правило, значні процентні витрати, які зменшують прибуток і, як наслідок, скорочують власний капітал і погіршують фінансові показники. В результаті компанії з високою ліквідністю допускають фінансування капітальних вкладень короткостроковими зобов'язаннями, так як зниження показників ліквідності з високого до середнього рівня не означає істотного збитку для поточної платоспроможності організації. Для компаній, чиї коефіцієнти ліквідності невеликі, збереження прийнятної платоспроможності в короткостроковій перспективі за рахунок «більш дорогого» довгострокового фінансування не позбавлене сенсу (це можна назвати платою за зниження ризику).

В результаті аналізу необхідно встановити, які з подій надали позитивний, а які - негативний вплив на показники ліквідності. Зростання або скорочення показників дозволить судити про те, вплив яких подій було більш істотним.

Причини зміни коефіцієнта фінансової стійкості (автономії)

Коефіцієнт автономії (Власний капітал / Всього пасивів) відображає ступінь залежності компанії від позикового капіталу і має відношення до оцінки довгострокової перспективи організації.

З точки зору необхідності погашення довгострокові і короткострокові зобов'язання рівнозначні. Тому при оцінці фінансової стійкості розглядається сукупна величина позикового капіталу - на відміну від аналізу ліквідності, коли довгострокові зобов'язання прирівнюються до власного капіталу, так як не вимагають погашення в найближчому майбутньому.

Невелика зміна формули (Власний капітал / Разом активів) підтверджує, що зниження коефіцієнта автономії - результат перевищення зростання активів над власним джерелам фінансування. Звідси - неминуче нарощування позикових коштів.

Причини, в результаті яких зростає частка позикових джерел фінансування і знижується коефіцієнт автономії:

1. Скорочення власного капіталу в результаті збитку або істотних дивідендних нарахувань (зменшилася нерозподілений прибуток), бухгалтерського знецінення майна (скоротилися накопичені раніше суми переоцінки необоротних активів) або повільного зростання власного капіталу через низьку прибутковості або невисокою частки чистого прибутку, що залишається в розпорядженні компанії (низького рівня самофінансування).

2. Капітальні вкладення, розмір яких перевищує суму власних джерел фінансування, що виникли в тому ж періоді (зростання необоротних активів, що перевищує зростання власного капіталу).

3. Збільшення оборотних активів, що перевищує зростання власного капіталу. Може відбуватися внаслідок:

- нарощування обсягів виробництва, при якому зростання величини оборотних активів неминучий;

- або / і зниження оборотності оборотних активів (збільшення відстрочок платежів, що надаються покупцям, збільшення терміну передоплати постачальникам за отримані ресурси, збільшення періоду зберігання матеріалів і запасів готової продукції на складі).

1) збільшення власного капіталу (за рахунок максимізації прибутку або зменшення тієї її частини, яка розподіляється на користь власників, вкладень з боку власників і інвесторів);

2) прискорення оборотності активів;

3) придбання активів в межах сум, що не перевищують виникли за період власні джерела фінансування.

В результаті дооцінки необоротних активів значення коефіцієнта автономії теж може збільшитися, але інтерпретувати таке зростання як реальне підвищення фінансової стійкості компанії не цілком обгрунтовано.

Щоб з'ясувати причини зміни показника, вивчаються рядки звітності, перераховані в табл. 1 і поясненнях до табл. 2, 3.

Причини зміни коефіцієнтів рентабельності

Параметрами, визначальним величину коефіцієнтів рентабельності, приділено достатньо уваги в економічній літературі. Зокрема, фахівцям добре знайома формула Dupont, яка встановлює залежність рентабельності власного капіталу від показників прибутковості, оборотності і структури пасивів організації. У зв'язку з цим проаналізуємо причини зміни коефіцієнтів рентабельності безпосередньо на даних табл. 2 і 3.

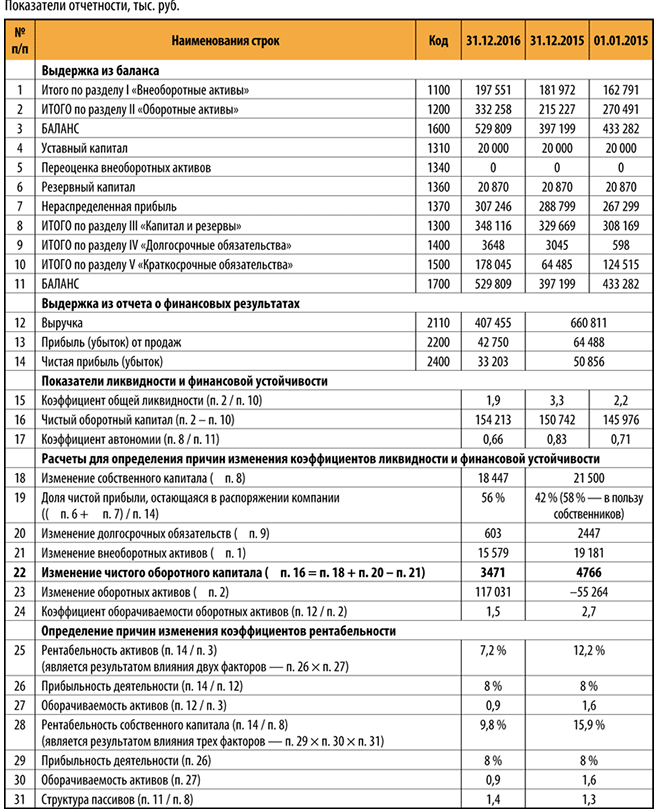

Визначаємо причини зміни фінансових показників за даними звітності.

приклад 1

Дані для аналізу представлені в табл. 1.

Рядки балансу з нульовими значеннями не показані.

Δ означає розрахунок за принципом: [значення на кінець періоду - значення на початок періоду].

При аналізі зміни довгострокових зобов'язань (п. 25) варто приділяти особливу увагу зміні довгострокових позик (Δ п. 13).

Розрахунок коефіцієнтів рентабельності в рядках 30 і 33, коефіцієнтів оборотності в рядках 29 і 32, а також показника в рядку 36 виконується на підставі середньої величини активів або пасивів в періоді, яке визначається за принципом: [(значення на початок періоду + значення на кінець періоду ) / 2].

![Розрахунок коефіцієнтів рентабельності в рядках 30 і 33, коефіцієнтів оборотності в рядках 29 і 32, а також показника в рядку 36 виконується на підставі середньої величини активів або пасивів в періоді, яке визначається за принципом: [(значення на початок періоду + значення на кінець періоду ) / 2]](/wp-content/uploads/2019/12/uk-finanalizu-dla-buhgalteriv-ak-po-zvitnosti-zrozumiti-stan-kompanii-1.png)

Висновки про причини зміни чистого оборотного капіталу і коефіцієнта загальної ліквідності

У досліджуваному періоді спостерігається стійка тенденція на зниження коефіцієнта ліквідності і чистого оборотного капіталу (пп. 20, 21). З 2016 року вони опустилися нижче рівня, визнаного мінімально необхідним:

- коефіцієнт загальної ліквідності <1 (величина короткострокових боргів перевищила обсяг ресурсів, які в короткостроковій перспективі здатні забезпечити приплив грошей в компанію);

- ЧОК <0 (необоротні активи частково і виробничий процес повністю фінансуються за рахунок позикових коштів).

Таким чином, ситуацію з платоспроможністю компанії в короткостроковій перспективі можна назвати напруженою, що має тенденцію до погіршення.

Розрахунки, виконані в пп. 23-27, прояснюють, що в кожному з розглянутих років відбулися події, позитивно і негативно вплинули на показники ліквідності. При цьому негативний вплив було більш істотним.

Позитивний вплив на коефіцієнт загальної ліквідності і ЧОК зробило зростання власного капіталу компанії (п. 23).

Поелементне вивчення капіталу показує, що власні кошти зросли за рахунок діяльності підприємства (чистий прибуток, пп. 19, 31) і високого рівня самофінансування (п. 24). Ми не будемо проводити порядковий аналіз звіту про фінансові результати і виявляти чинники зростання або скорочення прибутку.

Події, що зробили негативний вплив на показники ліквідності в 2015 р .:

- фінансування інвестицій за рахунок короткострокових зобов'язань,

- часткове погашення довгострокових позик за рахунок короткострокових запозичень.

Порівняння приросту власного капіталу (19 236 тис. Руб.) З величиною погашеного довгострокової позики (20 000 тис. Руб.) Дозволяє сказати, що довгострокові зобов'язання були замінені короткостроковими в мінімальному обсязі, що не істотному для фінансового становища компанії.

Основна причина зниження коефіцієнтів ліквідності в 2015 р - повне фінансування капітальних вкладень за рахунок нарощування короткострокових боргів. Це підтверджує зіставлення зростання необоротних активів на 16 166 тис. Руб. і доступною величини власних коштів після погашення довгострокових позик - 0 руб. (19 236 тис. Руб. - 20 000 тис. Руб.).

Можна інтерпретувати значення пп. 23-26 за 2015 р іншим чином: власний капітал став джерелом фінансування капітальних вкладень, в результаті довгострокові зобов'язання практично в повному обсязі були виконані за рахунок збільшення короткострокових боргів.

У будь-якому випадку справедливий висновок: при сумі власних коштів, отриманих компанією в 2015 р, одночасне погашення довгострокових позик і здійснення капітальних вкладень призвело до зниження показників ліквідності.

Негативні наслідки для показників ліквідності в 2016 р мало фінансування капітальних вкладень істотними сумами короткострокового фінансування:

49 617 тис. Руб. - (30 632 тис. Руб. + 0) = 18 985 тис. Руб., Або 38% зростання необоротних активів.

В обох роках інвестиції представляли собою вкладення в основні засоби (п. 1).

Порядковий аналіз розділу «Короткострокові зобов'язання» покаже, якого роду запозичення були залучені - платні (кредити) або безкоштовні (кредиторська заборгованість).

Якщо в подальшому компанія не буде фінансувати капітальні вкладення короткостроковими джерелами і збереже прибутковість роботи (а краще - збільшить прибуток, в тому числі завдяки введенню додаткових фондів, створених в 2015-2016 рр.), Вона зможе домогтися зростання коефіцієнтів ліквідності.

Висновки про причини зміни коефіцієнта автономії

Як на Показники ліквідності, тому и на коефіцієнті автономії позитивно позначілося зростання власного Капіталу підприємства в кожному з Розглянуто періодів (п. 23). При цьом и в 2015-му, и в 2016-му году організація нарощувала активи віпереджаючімі темпами по відношенню до зростання Власний коштів (пп. 23, 26, 28). У 2015 році таке перевищення спостерігається в оборотних активах, в 2016 - у необоротних і оборотних активах одночасно. В результаті поєднання позитивного і негативного впливів значення коефіцієнта автономії протягом 2015-2016 р. практично незмінні.

З 2016 року оборотні активи істотно виросли через нарощування об'ємів виробничої діяльності, що може підтвердити помітне підвищення виручки (близько 34%, п. 17) і зростаюча величина основних засобів підприємства.

Невелике зниження коефіцієнта оборотності (п. 29) може бути правовою підставою висновку, що певний «внесок» у збільшення суми оборотних активів внесло погіршення умов управління дебіторською заборгованістю і / або запасами компанії. Для прояснення ситуації бажано розрахувати періоди обороту окремих елементів запасів і дебіторської заборгованості і вивчити іншу релевантну інформацію.

Висновки про причини зміни коефіцієнтів рентабельності

Позитивна динаміка коефіцієнтів рентабельності (пп. 30, 33) була досягнута завдяки фінансовим результатам роботи підприємства - зростання прибутковості з 5 до 7% (п. 31). Як ми вже відзначали, виявлення причин зміни прибутку є обов'язковою частиною аналізу, але виходить за рамки статті.

Невелике зниження оборотності активів компанії (п. 32) зробило незначний негативний вплив на обидва коефіцієнта, уповільнивши їх зростання.

Зниження оборотності - наслідок уповільнення руху коштів в оборотному капіталі (п. 29) і інвестицій у необоротні активи. Так як в періодах капітальних вкладень придбані або створені активи ще не генерують доходів, тимчасове зниження оборотності можна визнати закономірним.

Відмінність значень рентабельності власного капіталу від рентабельності активів має єдине пояснення - вплив структури пасивів організації.

Зростання рентабельності власного капіталу на 8% на тлі 3% -ого збільшення рентабельності активів свідчить про те, що сформована в компанії структура джерел фінансування вигідна з точки зору власників та інвесторів.

У структурі пасивів компанії переважає позиковий капітал з невеликою динамікою зростання частки власних коштів (пп. 22, 36).

Щоб максимізувати прибутковість власних коштів, можна і далі збільшувати частку власних джерел фінансування. Крім того, це забезпечить ще й фінансову стійкість, яка у підприємства невисока.

Висока частка власного капіталу в пасивах - не самоціль, важливо зберегти її на прийнятному рівні (в теорії - не менше 0,5; на практиці оцінка допустимої величини залежить від галузевої приналежності, конкурентного становища та інших факторів).

Нарощування активів за рахунок позикового капіталу може виявитися ефективним рішенням, що забезпечує зростання рентабельності підприємства. Компанії з високою часткою власного капіталу в пасивах можуть реалізовувати такі рішення, так як зниження коефіцієнта автономії з високого до середнього рівня не означатиме втрати фінансової стійкості.

приклад 2

Проаналізуємо фінансовий стан ще одного підприємства, дані для розрахунків - в табл. 3.

ЗАГАЛЬНІ Висновки

Помітне зростання коефіцієнта ліквідності і ЧОК в 2015 р (пп. 15, 16) закономірний, тому що були виконані всі умови зростання показників:

- збільшився власний капітал (п. 18);

- довгострокові зобов'язання за рахунок короткострокових джерел не погашається (п. 20, немає скорочення довгострокових зобов'язань);

- фінансування капітальних вкладень короткостроковими позиками не було (19 181 тис. руб. <(21 500 тис. руб. +2 447 тис. руб.)).

З 2016 року також дотримуються всі умови зростання ліквідності, але коефіцієнт загальної ліквідності при цьому знижується. Причина математична і пов'язана з особливостями поведінки дробів. Зростання чисельника і знаменника дробу на одну і ту ж величину приводить до зменшення результату ділення; скорочення чисельника і знаменника дробу на одну і ту ж величину, навпаки, збільшить підсумкове значення.

За економічною логікою збільшення оборотних активів і короткострокових зобов'язань на одну і ту ж величину не повинно змінити поточну платоспроможність компанії. Цей висновок підтвердить розрахунок чистого оборотного капіталу (табл. 4).

Таблиця 4. Розрахунок чистого оборотного капіталу, тис. Руб.

вихідна ситуація

Зміна короткострокових активів і короткострокових зобов'язань на одну і ту ж величину

зріст

скорочення

Оборотні активи

150

150 + 50 = 200

150 - 50 = 100

Короткострокові зобов'язання

100

100 + 50 = 150

100 - 50 = 50

Коефіцієнт загальної ліквідності

150/100 = 1,5

200/150 = 1,3

100/50 = 2,0

Чистий обіговий капітал

150 - 100 = 50

200 - 150 = 50

100 - 50 = 50

З 2016 року поточні активи і короткострокові зобов'язання підприємства збільшилися майже на рівну величину: 117 031 тис. Руб. (332 258 - 215 227, п. 2) і 113 560 тис. Руб. (178 045 - 64 485, п. 10). Одночасне зростання чисельника і знаменника у формулі коефіцієнта ліквідності (причому істотний) математично скоротив підсумкове значення. В результаті інтерпретувати зниження коефіцієнта ліквідності в 2016 р як ознака погіршення поточної платоспроможності компанії немає підстав. Зростання чистого оборотного капіталу підприємства підтверджує такий висновок.

З огляду на скорочення обсягів продажів (п. 12) і несуттєві суми капітальних вкладень, зв'язати значне зростання оборотних активів в 2016 р з поточним або планованим нарощуванням масштабів діяльності важко.

Дворазове падіння оборотності поточних активів (п. 24) говорить про серйозне погіршення в управлінні дебіторською заборгованістю і / або запасами компанії в 2016 р Щоб зробити остаточний висновок, треба розрахувати періоди обороту і вивчити інформацію про роботу із замовниками та постачальниками. Після цього можна буде визначити, як оптимізувати оборотність.

Зростання оборотних активів, істотно перевищив розміри власних коштів, отриманих в періоді (117 031 тис. Руб.> 18 447 тис. Руб.), Став причиною зниження коефіцієнта автономії 2016 р У 2015 році він збільшився в результаті зростання власних коштів (21 500 тис. руб.) і скорочення сукупних активів (поточні активи скоротилися, зростання необоротних активів на 19 181 тис. руб. був у межах виник за період обсягу власних коштів).

На кожну звітну дату значення коефіцієнта автономії залишаються високими, тому навіть в 2016 р говорити про зниження і тим більше втрати фінансової стійкості не доводиться. Компанія була і залишається фінансово стійкою.

Уповільнення оборотності поточних активів (п. 24) спричинило за собою зниження оборотності сукупних активів (п. 27) і помітне зменшення коефіцієнтів рентабельності підприємства. Те, що падіння рентабельності власного капіталу (-6%) перевищило падіння рентабельності активів (-5%), говорить про те, що структура джерел фінансування компанії стала менш сприятливою з точки зору власників та інвесторів. Цим зміною стало збільшення частки позикових коштів (пп. 31, 17).

У всіх періодах причина зростання власного капіталу - отриманий прибуток (п. 14, 7, 6), а не переоцінка необоротних активів (п. 5), що позитивно характеризує стан компанії.

Відзначимо зниження обсягів прибутку в 2016 р (п. 14) і як наслідок - менший приріст власних коштів по відношенню до попереднього періоду. Але цей факт не знижував фінансові показники, а лише сповільнював їх зростання.

Істотна частина прибутку компанії (близько 50%) розподіляється на користь власників (п. 19). В результаті збільшується власний капітал і, як наслідок, фінансові показники зростають повільніше, ніж дозволяють результати роботи підприємства.

З огляду на досить високий рівень всіх фінансових показників, компанія «може собі дозволити» сформовані параметри роботи.

Показники ліквідності, фінансової стійкості та рентабельності організації змінюються під впливом наступних параметрів:

- фінансовий результат (прибуток) і його розподіл між компанією і власниками;

- розміри вкладень у необоротні активи;

- умови управління оборотними активами;

- принципи фінансування діяльності.

Загальним для всіх фінансових показників є той факт, що їх величина залежить від зростання власного капіталу компанії, т. Е. Від дій, що впливають на розміри виручки, виробничих і фінансових витрат, дивідендних виплат, яка притягається акціонерного капіталу. Співвідношення обсягів капітальних вкладень і зростання власного капіталу, а також принципи управління оборотними активами впливають на динаміку коефіцієнтів фінансової стійкості і рентабельності.

Для показника загальної ліквідності є принциповим не саме розмір капітальних вкладень, а спосіб їх фінансування - довгостроковими або короткостроковими джерелами. Вибір на користь довгострокового позикового капіталу здатний «підтримати» показник загальної ліквідності, але в подальшому може мати негативні наслідки для всіх коефіцієнтів за рахунок більшої величини фінансових витрат у звіті про прибутки.

Стаття опублікована в журналі «Довідник економіста» № 5 2017