Розробка кредитної політики підприємства

3.2 Розробка кредитної політики підприємства

Оплата товарів постійними клієнтами зазвичай проводиться в кредит, причому умови кредиту залежать від безлічі факторів. Для вироблення політики необхідно визначитися з наступних ключових питань [32]:

Термін, умови та стандарти кредитування

Основний критерій ефективності кредитної політики - це зростання прибутковості по основній діяльності, або внаслідок збільшення обсягів продажів, або за рахунок прискорення оборотності дебіторської заборгованості. Кредитна політика покликана виступати в ролі такого собі шаблону для обмеження «творчих» ініціатив та особистий розрахунок окремих співробітників. Основою кредитної політики є інструменти, якими керуються збутові структури при наданні кредиту постачальникам і стандарти надання кредитів, що встановлюють правила і обмеження.

Надання кредиту в більшій мірі залежить від ризику його неможливе врата або затягування термінів розпорядження отриманими ресурсами. Тому розподіл покупців за групами ризику є однією з основних задач. Одним з найбільш поширених інструментів для вирішення цього завдання є метод оцінки кредитної історії. Він заснований на ранжируванні покупців по ряду вибраних показників і введення критеріїв прийняття рішення щодо надання кредиту. Використання даного методу допомагає оцінити наскільки ризиковано надання відстрочки платежу того чи іншого покупця.

Для оцінки кредитної історії основних дебіторів на нашому підприємстві можна виділити чотири основних показників:

· Період роботи з покупцем - наприклад, з масштабом рівним напівроку;

· Період існування самого підприємства (кількість років з моменту його державної реєстрації);

· Обсяг накопиченої дебіторської заборгованості понад один кварталу - для цього необхідно побудувати реєстр старіння рахунків (див. Табл. 3.9);

· Середньомісячний обсяг продажів, що припадає на даного покупця, за останні півроку.

Таблиця 3.9. Реєстр старіння рахунків дебіторів на 01.01.04 (тис. Руб.)

№ п / п Найменування дебітора

0-30

днів

30-60

днів

60-90

днів

понад

90 днів

всього

частка

(%)

1 ЗАТ «Інструмент», Москва 618 401 1 019 31,8 2 АТ «Мехінструмент», Твер 512 512 16 3 АТ «Машзавод», Єкатеринбург 158 395 553 17,3 4 МПП «Техніка», Омськ 100 255 355 11 Інші дебітори 577 58 45 87 767 23,9 РАЗОМ (тис. руб.) 1195 559 559 994 3206 100 Частка (%) 37,2 15,4 17,4 30 100

На наступному кроці всі показники переводяться в 100 бальну шкалу. При цьому найвищий бал у цій шкалою присвоюється найбільш кращого значенням. Так при відсутності у підприємства дебіторської заборгованості з терміном понад одного кварталу, за даним показником у нього буде зафіксовано 100 балів. Потім кожному показнику присвоюються ваги значущості і виводиться зведений рейтинг обраного підприємства.

Наприклад, для ЗАТ «Інструмент» таблиця розрахунку рейтингу представлена в таблиці 3.10. Ваги значущості можуть бути проставлені фінансовим директором або їх можна розрахувати на основі минулих даних роботи підприємства. Для цього набирається статистика за обраними показниками і за допомогою коефіцієнтів кореляції визначається вплив кожного з них на погашення дебіторської заборгованості.

Таблиця 3.10. Рейтинг ЗАТ «Інструмент»

Показники Бальна оцінка Вага Зважена оцінка Період спільної роботи 90 0,15 13,5 Період існування 100 0,30 30 Дебіторська заборгованість понад кварталу 100 0,40 40 Середньомісячний обсяг продажів 80 0,15 12

РАЗОМ

1

95,5

Повністю покладатися на дані минулих періодів не варто - надто динамічно змінюється оточення підприємства і умови роботи. Розрахунок зважених оцінок по всіх великих дебіторам дозволяє визначити пріоритети при розгляді варіантів їх кредитування. Таким чином, підприємство робить перший крок в оптимізації структури дебіторської заборгованості.

Метод оцінки кредитної історії дозволяє зважити ризики, пов'язані з наданням кредитів окремим покупцям. Розглянемо метод визначення оптимального терміну кредиту, який дає уявлення про ефективність комерційної угоди. Розрахунок оптимальної політики за термінами кредитів зводиться до порівняння додаткових доходів, отриманих в результаті зростання продажів і витрат, пов'язаних з фінансуванням зрослої дебіторської заборгованості.

Для початку необхідно на основі даних минулих періодів і поточних переговорів з основними покупцями побудувати залежність між терміном надання комерційного кредиту та рівнем реалізації або доходом по конкретного виробу (див. Табл. 3.11). Внесок на покриття (marginal profit) знаходиться як різниця між доходом і змінними витратами, пов'язаними з його отриманням. Так як обсяг продажів зростає при збільшенні терміну надання кредиту, за інших рівних умов оптимальною стратегією є надання максимально можливого кредиту.

Таблиця 3.11. Показники по виробу (тис. Руб.)

Терміни надання кредиту, дні 10 20 30 40 60 70 80 90 Дохід 100 350 580 750 920 1080 1250 1400 Змінні витрати 80 280 464 600 736 864 1000 1120 Внесок на покриття 20 70 116 150 184 216 250 280 Витрати по кредиту 1,6 11 , 2 27,8 48 88,3 121 160 201,6

Однак необхідно враховувати виникнення необхідності залучати кредитні ресурси для фінансування своїх оборотних коштів. Припустимо, вартість позикового капіталу складе 6% в місяць. Тому при розрахунку оптимального терміну надання кредиту необхідно скорегувати внесок на покриття на витрати, пов'язані з наданням кредиту, які розраховуються за такою формулою: СС = VC × IR × T (3.2)

CC - витрати, пов'язані з наданням кредиту (credit cost),

VC - змінні витрати, пов'язані з доходом (variable cost),

IR - вартість залученого капіталу (interest rate) в день,

T - період надання кредиту (time) в днях.

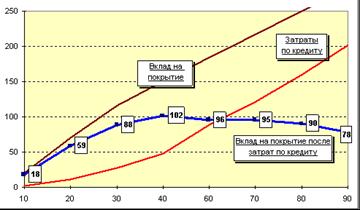

Мал. 3.2 Внесок на покриття після витрат по кредиту

На малюнку 3.2, відображена лінія значень вкладу на покриття після витрат по кредиту, які розраховують як різницю між внеском на покриття і вартістю кредиту. Таким чином, оптимальний термін надання комерційного кредиту стосовно цього виробу складе 40 днів при внеску на покриття після виплати витрат, пов'язаних із залученням капіталу, рівним 102 тис. Руб.

Скорегувавши отриманий розрахунок на ризик виникнення безповоротної дебіторської заборгованості можна визначити більш реалістичний термін надання комерційного кредиту. Таким чином, два викладених методу, доповнюючи один одного, ілюструють підхід до розробки кредитної політики.

Стандарти надання комерційних кредитів

Стандарти полягають в мінімально допустимих умовах, які повинні виконуватися покупцями. Тому найчастіше вони задаються не абсолютними значеннями, а деякими інтервалами.

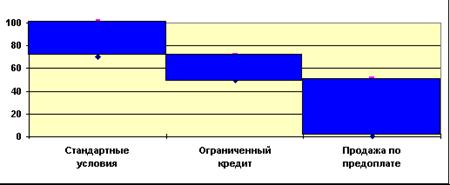

Відносно методу оцінки кредитної історії, розглянутого раніше, робота з рейтингом основних покупцем може регламентуватися наступним чином (див. Рис. 3.3):

Мал. 3.3 Стандарти з надання кредитів

· При наборі менше 50 балів кредит компаніям не надається;

· Від 50 до 70 балів компаніям пропонується обмежене кредитування, яке може бути виражено в додаткових умовах (наприклад, в оформленні продажів за допомогою векселів, що включають процентний дохід) або обмеження на суму кредиту з подальшим жорстким контролем графіка його повернення;

· При більш 70 балах надається кредит на звичайних умовах (надання кредиту з описом в договорах штрафних санкцій за прострочені платежі), а також можливі ексклюзивні умови у разі стратегічної значущості конкретного покупця або передбачуваних економічних вигод у майбутньому.

Регламентація управлінських рішень про надання кредиту за допомогою бального рейтингу покупців побудована на елементарному принципі економічної віддачі, згідно якого всі вигоди від прийняття будь-якого управлінського рішення повинні бути співвіднесені з витратами по реалізації цього рішення. Вигодами в нашому випадку є зростання вкладу на покриття в результаті збільшення обсягів продажів, а витратами - вартість капіталу, що залучається і прогнозований обсяг неповернутих боргів.

Запропоновані стандарти грунтуються на обмеженій кількості показників, розрахованих за обмежений період часу. Отже, формальні критерії, виражені в цифровому варіанті, доповнюються процедурами затвердження, а якщо необхідно і подолання раніше заданих обмежень.

Система створення резервів по сумнівних боргах

Сумнівним боргом визнається дебіторська заборгованість підприємства, не погашена у встановлені договором терміни і не забезпечена відповідними гарантіями. Резерви сумнівних боргів створюються на основі проведеної інвентаризації дебіторської заборгованості. Величина резерву визначається по кожному сумнівному боргу залежно від фінансового стану організації-боржника і оцінки ймовірності погашення нею боргу.

Система знижок

У попередньому пункті йшлося про репресивні методи впливу, але більший ефект мають методи заохочення. Надання знижки вигідно як покупцю, так і продавцю. Перший має вигоду від зниження витрат на покупку товарів, другий отримує непряму вигоду в зв'язку з прискоренням оборотності коштів, вкладених в дебіторську заборгованість.

В умовах інфляції всяка відстрочка платежу призводить до того, що підприємство реально отримує лише частину вартості реалізованої продукції. Тому виникає необхідність оцінити можливість надання знижки при достроковій оплаті.

Алгоритм, що враховує вплив інфляції [15]:

Падіння купівельної спроможності грошей за період характеризується за допомогою коефіцієнта, зворотного величині індексу цін:

Ки = 1 / Iц (3.3)

Для нашого підприємства річна виручка складає 233558 тис. Руб. Припустимо, що 12% реалізується на умовах передоплати (ф. №4, «аванси отримані») і, отже, 88% з утворенням дебіторської задолженнос-ти, враховуючи, що суми продажів за готівку відносно невелика, тобто 205531 тис. Руб. Тоді середній період погашення дебіторської заборгованості на підприємстві в 2006 р складе: (99560 × 360): 205531 = 174 дня.

За прогнозами інфляція в 2008 р складе 8-10% за рік. Візьмемо за основу песимістичний варіант, тобто 10% в рік. Тоді місячний темп інфляції (Тім) ми розрахуємо з формули річного темпу інфляції (Тігода):

Тігода = (1 + Тім) 12 - 1 (3.4)

Отримуємо Тім = 0,8% тобто місячна відстрочка призводить до отримання лише 99,2% від вартості реалізованої продукції. Таким чином, індекс цін дорівнює Iц = 1,008.

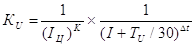

Для оцінки зміни купівельної спроможності грошей за період погашення дебіторської заборгованості використовуємо формулу, засновану на розрахунку складних відсотків:

(3.5)

(3.5)

Ku - коефіцієнт падіння купівельної спроможності грошей,

Tu - величина приросту інфляції за місяць,

до - число, кратне 30,

Δt - тимчасової залишок.

Сутність формули полягає в тому, що визначається коефіцієнт падіння купівельної спроможності на кінець останнього повного місяця, і ця сума коректується на величину зміни купівельної спроможності за період тимчасового залишку.

Спочатку визначається кратність періоду і величина тимчасового залишку:  , Тобто в нашому випадку це

, Тобто в нашому випадку це

В результаті коефіцієнт падіння купівельної спроможності при щомісячному зростанні інфляції на 0,8% дорівнюватиме Ku = 0.9548

Складемо таблицю з варіантом рівності оборотності дебіторської та кредиторської заборгованості (див. Табл. 3.12).

За результатами таблиці 3.12, втрати від інфляції з кожної тисячі рублів договірної ціни з урахуванням надання 3% -вої знижки складуть 59,6 руб., Що перевищує величину втрат за варіантом 2. Отже, вводити на таких умовах знижку можна. Ми можемо або зменшити величину знижки, або скоротити термін оплати. Припустимо, що при 103-денний термін оплати встановлюється 1% -ва знижка. Тоді втрати від інфляції складуть з кожної тисячі рублів 39,6 руб. Виграш у порівнянні з варіантом 2 невеликої 5,2 руб. (45,2-39,6), однак введення 1% знижки за умови 103-денного терміну оплати дозволило б отримати економію в розмірі 1151 тис. Руб. (205531 × 5,6 / 1000). [15, с. 66-69]

Таблиця 3.12. Аналіз вибору способів розрахунку з покупцями і замовниками

№ п / п Показник Варіант 1 термін оплати 103 дні Варіант 2 термін оплати 174 дня Відхилення 1

Коефіцієнт падіння купівельної спроможності грошей (Ku)

0,9704 0,9548 -0,0156 2 Втрати від інфляції з кожної тисячі рублів договірної ціни, руб. 1000-970,4 = 29,6 1000-954,8 = 45,2 +15,6 3 Втрати від надання 3% -вої знижки з кожної тисячі рублів, руб. 30 - 4 Результат політики надання знижки з ціни при скороченні терміну оплати (п. 2 + п. 3) 59,6 45,2 -14,4

У таблиці 3.13 розглянуті варіанти скорочення терміну оплати та можливості з надання знижок. Таким чином, підприємство може надавати знижки до 3-х% при оплаті менше 50 днів, до 2-х% - менше 90 днів, 1% -ную знижку при оплаті за 100 днів.

Таблиця 3.13. Аналіз вибору способів розрахунку з покупцями і замовниками

Показник 30 днів 40 днів 50 днів 60 днів 70 днів 80 дня 90 дня 100 днів

Коефіцієнт падіння купівельної спроможності грошей (Ku)

0,9921 0,9894 0,9868 0,9842 0,9816 0,979 0,9764 0,9738 Втрати від інфляції з кожної тисячі рублів договірної ціни, руб. 7,9 10,6 13,2 15,8 18,4 21 23,6 26,2 Результат надання 1% -ної знижки при скороченні терміну оплати, руб. 17,9 20,6 23,2 25,8 28,4 31 33,6 36,2 Результат надання 2% -ної знижки при скороченні терміну оплати, руб. 27,9 30,6 33,2 35,8 38,4 41 43,6 46,2 Результат надання 3% -вої знижки при скороченні терміну оплати, руб. 37,9 40,6 43,2 45,8 48,4 51 53,6 56,2

розділ: Економіка

Кількість знаків з пробілами: 162802

Кількість таблиць: 39

Кількість зображень: 17

.... 3. Розробіть виробничий план організації. 4. Сформулюйте сильні і слабкі сторони розвитку. Заняття № 4. Прийняття управлінського рішення як основна управлінська функція стратегічного менеджменту Питання для обговорення: 1. Системний підхід як основа розробки стратегії. 2. У чому значення системного аналізу. Яку роль відіграє при ...

... діючі, пропозиції. Практично необхідно розробити "Нову державну політику в галузі мінеральної сировини", виходячи з принципу національної безпеки Росії. Визначити, що основним завданням державного регулювання відносин в МСК є зміцнення системи геологічних досліджень і забезпечення відтворення мінерально-сировинної бази, її раціонального використання ...

..., псування, і комісія на чолі з директором підприємства приймає рішення за результатами інвентаризації (акти стверджує директор). Відповідно до ряду постанов Уряду Республіки Білорусь і Законом «Про бухгалтерський облік та звітності» вартість виявлених надлишків майна зараховується на рахунок 92 «Позареалізаційні доходи і витрати». У випадках нестач, псування майна в межах ...

... нового банківського ринку) пов'язано з формуванням холдингів, здатних гнучко маневрувати як природними, так і фінансовими ресурсами, забезпечуючи стійкість свого фінансового становища при різній кон'юнктурі ринку дорогоцінних металів і каменів. Список літератури 1. Федеральний Закон РФ від 26 березня 1998 р 41-ФЗ "Про дорогоцінних металах і дорогоцінному камінні". 2. Федеральний Закон РФ ...