Справжні мисливці за дивідендами

- «Поки інвестпланів немає, дивіденди високі»

- Як заробляти на дивіденди

- Які папери ще не пізно купувати

- Як можна обпектися на дивіденди

Прибутковість повинна бути привабливою

фото: Fotolia / Yuriy ShevtsovНа російському фондовому ринку починається дивідендний сезон. Більшість компаній в травні - червні закривають реєстри акціонерів під виплати. Деякі з них вже оголосили розмір передбачуваних дивідендів. Чи варто поспішати з покупкою і які папери вибрати?

«Поки інвестпланів немає, дивіденди високі»

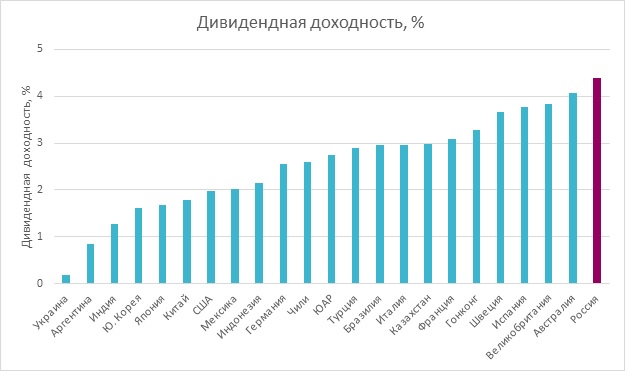

З точки зору дивідендної дохідності російський ринок акцій - найприбутковіший у світі. Дивідендна прибутковість акції - це співвідношення величини дивіденду на акцію і ціни цієї акції. Для російських акцій середній показник оцінюється в 4,4%. Висока дивідендна прибутковість російських акцій - сукупність збіглися в часі причин:

1) Проблеми бюджету - його дефіцит і виснаження резервних фондів. Велика частина російських держкомпаній - експортери природних ресурсів. Девальвація національної валюти призвела до зростання рублевих прибутків експортерів. Ця прибуток починаючи з минулого року використовується для покриття бюджетних проблем: саме проблемами бюджету пояснюється прийняття урядом норми про виплату 50% чистого прибутку держкомпаніями як дивіденд в 2016 році і пролонгація цього правила на 2017 рік.

2) Завершення інвестиційних циклів. Якщо проаналізувати, які корпорації виплачують найбільш високі дивіденди, стає очевидно: це представники металургійної, телекомунікаційної галузей, а також генерує сегмента електроенергетики. Тобто тих галузей, де в середині 2010-х років закінчені масштабні будівництва, а нових планів капітальних вкладень або немає, або вони порівняно малі. Іншими словами, поки інвестпланів немає, компанії платять високі дивіденди. Коли проекти з'являться, виплати скоротяться.

Ситуація буде змінюватися, це питання 2-3 років. Але користуватися нею потрібно зараз, особливо з огляду на дефіцит інших драйверів зростання і ідей на російському фондовому ринку.

Як заробляти на дивіденди

Для того щоб заробляти на дивіденди, необхідно розуміти деякі специфічні особливості дивідендних виплат. Ключова особливість - «дивідендні гепи». Це розрив графіка ціни акцій в торговельну сесію, наступну за датою формування переліку акціонерів, які мають право на отримання дивіденду (дата закриття реєстру або дивідендна відсічення). Візуальний аналіз графіка будь дивідендної акції дозволить побачити ці гепи: ціна акції завжди падає на наступний день на величину, рівну або близьку до величини дивіденду. Потрапивши до реєстру акціонерів, які мають право на дивіденд, ви берете на себе ризик того, що «дивідендний геп» буде або дуже довго закриватися (тобто ціна акції довго буде нижчою за ціну покупки), або взагалі не буде закритий. Ми рекомендуємо уникати подібних ризиків, купуючи акції заздалегідь (поки дивіденд не включений в ціну) і продаючи незадовго до відсічення.

Щоб своєчасно купити акції, необхідно самостійно розрахувати величину майбутнього дивіденду. Майже у всіх російських компаній - емітентів на ринку цінних паперів є дивідендна політика. Вона може бути зафіксована в статуті, а може бути прийнята окремим документом, зазвичай затверджується радою директорів. Дивідендна політика, по суті, являє формулу для розрахунку дивідендних виплат на акцію. Величина дивіденду буде залежати від кількості акцій, фінансового показника, взятого за основу для розрахунку (найчастіше це чистий прибуток за період, але можливі варіації: EBITDA, Free Cash Flow та ін.), І норми виплат у відсотках щодо взятого фінансового показника. Таким чином, знаючи дивідендну політику і базу для розрахунку дивіденду, будь-хто може розрахувати очікуваний дивіденд на акцію.

Чим менше невизначеність, пов'язана з майбутньою виплатою, тим оптимістичніше ринок оцінює її вірогідність. Чим більше дивідендна прибутковість акції, тим сильніше акція дорожчає в міру усунення цієї невизначеності. В абсолютній більшості випадків акція напередодні формування реєстру акціонерів для отримання дивіденду додає в ціні в рублях більше, ніж сама величина дивіденду.

Тому, щоб заробляти на дивіденди, потрібно купувати акції з очікуваною високою дивідендною прибутковістю, тримати їх в портфелі, поки ціна акції зростає за рахунок усунення невизначеності, і продавати ближче до дивідендної відсіченні, щоб не брати на себе ризики «дивідендного гепа».

Для такої стратегії є пара ключових дат:

1) Дата публікації фінансової звітності за період: після цього вже кожен може з високим ступенем точності передбачити дивідендну виплату.

2) Рекомендація ради директорів загальних зборів акціонерів. Після цього вже зовсім малоймовірно, що дивіденд виявиться менше очікуваного.

Які папери ще не пізно купувати

Російські корпорації найчастіше виплачують дивіденди один раз на рік. Тому основні виплати сконцентровані в квітні - липні кожного календарного року. Цьому передує «дивідендне ралі» (зростання цін акцій напередодні дивідендів). Найчастіше ціни акцій з очікуваними високими дивідендами починають плавно рости після публікації фінансової звітності за минулий рік, тобто в лютому - квітні кожного календарного року. Зростання прискорюється у міру зняття невизначеності - наприклад, після публікації рекомендацій ради директорів. Тому грамотніше всього формувати дивідендний портфель починаючи з лютого.

Але з кожного правила бувають і винятки - наприклад, 2017 рік. Незважаючи на очікувані рекордні виплати, російський фондовий ринок подешевшав в I кварталі більш ніж на 10%. У підсумку за 1-2 місяці до піку виплати дивідендів акції коштують дешевше, ніж за 4-6 місяців. А значить, можна розраховувати на а) вищу дивідендну прибутковість; б) прискорення дивідендного ралі; в) зниження ризиків щодо величини виплат.

Купувати має сенс акції тих компаній, за якими: дивідендна прибутковість більше середньоринкових рівнів (тобто більше 4,5-5%); дивіденд затверджений радою директорів або ймовірність того, що виплата буде нижчою за очікувану, невелика; висока ймовірність збереження дивідендної політики в майбутньому.

Ми відібрали кілька акцій, купувати які в розрахунку на дивідендний приріст вартості не пізно і зараз.

компанія

Дивіденд, руб.

Дивідендна прибутковість,%

Дата закриття реєстру для отримання дивідендів (з урахуванням Т + 2)

Примітка

АЛРОСА

8,93

9,6

20.07.2017 (18.07.2017)

Рекомендація наглядової ради (ради директорів). Виплата складе близько 50% чистого прибутку за МСФЗ.

«Аерофлот»

17,48

9,3

н. д.

Прогноз з розрахунку 50% чистого прибутку за МСФЗ. Рекомендації ради директорів очікуються після директиви уряду, в травні.

«Газпром»

7,89

5,9

н. д.

Вказаний мінімальний дивіденд, анонсований раніше менеджментом. Дивіденд повинен бути затверджений на раді директорів, який відбудеться 16 травня. Теоретично виплата може бути підвищена до 25% чистого прибутку за МСФЗ або навіть вище.

Лененерго АП

8,11

16,4

н. д.

Розрахунок на підставі звіту Лененерго по РСБУ за 2016 рік і вимог пункту 7.3 Статуту.

«Татнефть» АП

22,81

9,1

07.07.2017 (05.07.2017)

Рекомендація ради директорів.

Як можна обпектися на дивіденди

Через «дивідендного гепа» прибутковість угоди може виявитися зовсім не такою високою, як спочатку передбачалося. Більш того, угода може бути збитковою, незважаючи на високий дивіденд. Приклад з недавнього минулого - привілейовані акції "Сургутнафтогазу".

Акції після виплати дивідендів за 2015 рік так і не змогли відновитися в ціні. Справа в тому, що за 2016 рік «Сургутнефтегаз» отримав збиток в 104 млрд рублів, а значить, дивідендів за 2016 рік бути не повинно. Прогнозувати збиток можна було вже за підсумками I кварталу 2016 року, з огляду на, що джерелом 85% чистого прибутку за 2014-2015 роки була операційна діяльність, а переоцінка валютного депозиту. Через зміцнення рубля «Сургутнефтегаз» був змушений переоцінити депозит в мінус.

Тепер власникам «префів» «Сургутнефтегаза» потрібно чекати нового витка девальвації рубля або фіксувати збитки. Без девальвації компанія не зможе показати такі прибутки, як за 2014-2015 роки, а значить, і ціна акції, ймовірно, не досягне тих рівнів.

У 2017 році прогнозуються рекордні виплати акціонерам ФСК ЄЕС: якщо на дивіденди буде направлено 50% чистого прибутку за МСФЗ (що ще не затверджено), виплата складе 0,0268 рубля (дивідендна прибутковість - 14%). Але за підсумками 2017 року фінансові результати, швидше за все, будуть гірше: згідно бізнес-плану ФСК ЄЕС, чистий прибуток за 2017 рік може знизитися майже в чотири рази (згідно РСБО). У цьому випадку акції ФСК ЄЕС можуть повторити динаміку «префів» «Сургутнефтегаза».

Василь Копосов, начальник відділу аналізу фінансових ринків "КИТ Фінанс Брокер», для Banki.ru

Чи варто поспішати з покупкою і які папери вибрати?